年末調整はいわれるがままに資料を出して、担当者任せ。それでもなんとかなりますが、自分でも計算できるようになれば、節税の方法を知ることもできるのです。どんなものが控除の対象になるか知り、控除の枠がどのくらい残っているか、計算してみましょう。

目次

年末調整と確定申告の違い

年末調整は会社がおおまかに天引きしていた税金を年末に計算し直す作業

年末調整と確定申告は、混同されることもありますが、タイミングや作業をする人などに違いがあります。時期的には確定申告よりも年末調整が先になり、文字通り年末の11〜12月に行う作業です。年末調整は、これまで会社がおおまかに天引きしていた税金を年末に計算し直す作業であり、税金の最終調整となります。

この作業を行うことで、その年の源泉徴収の額が確定し、還付・追納を行うことができます。年末調整は原則12月の給与で調整をしますが、調整しきれない場合は1月の給与で調整することも可能です。年末調整の作業は、従業員が提出した資料をもとに、給与の担当者が行います。

従業員は決められた書式に記入をして、控除が可能な保険料などがあれば申告するようにします。自分で帳簿作成を行うことはないため、大きく負担になる作業ではありません。

確定申告は1年間の所得と納税額を自分で確定して申告する作業

一方確定申告は、年末調整の時期よりも後の、2〜3月に行います。主に個人事業主や自営業の人が行う作業です。確定申告は、1年間の所得と納税額を自分で確定して申告する作業で、青色申告を行う場合は帳簿の作成も必要になります。

確定申告は、納税額を最終的に確定させる作業で、年末調整で引ききれなかった控除額などがある場合も、ここで申告します。2箇所以上で給与をもらっている、副業をしているなどの場合は、確定申告をする必要が生じることが多いです。副業や事業を行っていても、年間の所得が20万円に満たない場合は確定申告はしなくてもよいとされています。

年末調整を会社で行っている人は原則は確定申告が不要

年末調整を会社で行った人は、原則確定申告は不要です。ただし、年末調整で控除されるもの以外に控除が可能な医療費などがある場合は、確定申告を行うことで、さらに税金が戻ってくる可能性があります。医療費は世帯ごとにおおむね10万円以上かかった場合、税控除の対象となります。高額医療費の還元などで戻ってきた部分は、この控除額から除外されるので注意しましょう。

このほかにも、「ふるさと納税」などの寄付金がある場合は、税控除の対象となります。また、住宅ローンを組んだ最初の年は、税控除をするために確定申告が必要となるため、忘れずに行いましょう。2年目以降は、住宅ローンは年末調整で控除が可能となります。住宅ローンの控除額は大きいので、確定申告を忘れると、非常にもったいないです。漏らさないようにしましょう。

年末調整をしていても確定申告が必要な人

給与の年間収入金額が2,000万円を超える人

会社で年末調整を受けていても、確定申告をしなくてはならない人もいます。給与の年間収入金額が2,000万円を超える人も、その対象です。これは、医療費控除やふるさと納税の寄付金控除のように自発的に確定申告に行くのではなく、義務として確定申告を行わねばならないということです。

このように年間収入が多い可能性がある人は、年末調整後にもらえる源泉徴収票を確認しておくとよいでしょう。最終的な収入額が記載されていますので、確定申告が必要かどうか判断できます。

2箇所から給与を受けとっている人

2箇所以上から給与を受けとっている人も、確定申告が必要になります。また、年末調整は何箇所で仕事をしていても、いずれか1箇所でしかできません。最終的に確定申告をすることが決まっているのであれば、年末調整は行わずに、すべて確定申告で行う方法もあります。

また、転職などで、前職の源泉徴収票をもっている場合は、現在の職場で併せて年末調整をしてもらうことも可能です。このケースであれば、年内で2箇所の職場で給与を受け取っていても、確定申告をする必要はありません。

年末調整の計算式

給与所得を計算する

年末調整の計算は、まずは給与所得の総額を計算することから始まります。年末調整の作業をざっくりというと、「年間総支給額−給与所得控除」をし、課税額を導き出す作業です。このために、まずは、年間の給与所得を正確に出す必要があります。

年末調整の作業は、最終的に年の最後の給与で税額を調整するので、年の最後の給与は先に出しておく必要があります。この給与額も含めての年間の給与所得です。他に賞与など支給するものがあれば合算する必要がありますので、年内に支給するものは計算して合算しましょう。

課税給与所得金額を計算する

給与所得を算出したら、次に課税給与所得金額を計算します。給与は全額が課税対象になるわけではなく、社会保険料や基礎控除など、差し引いた額が課税対象になるのです。おおむね「給与所得−社会保険料控除−扶養 基礎控除などの控除=課税給与所得金額」となります。

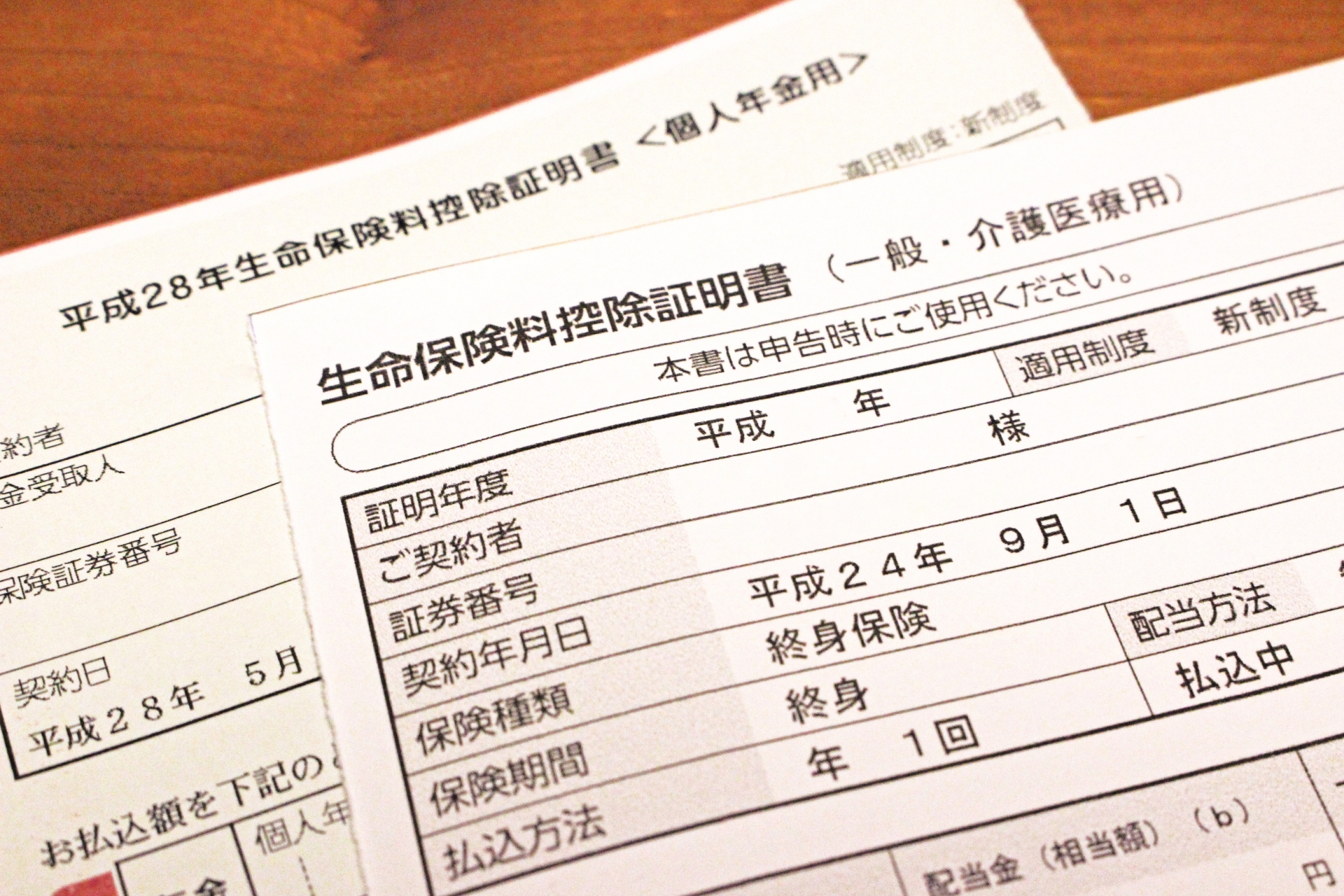

この金額を算出することが、年末調整の肝といえますので、間違えないようにきちんと計算しましょう。社会保険料などは、すでに支払っているものが給与担当として把握できているはずですが、保険料控除や住宅ローン控除など、従業員本人からの申請がなければ分からないものもあります。こういった書類は、年末調整の作業が始まる前に、提出を促しましょう。記入様式がありますので、従業員に配布し、記入し提出されたものをもとに年末調整を行います。

算出年税額を計算する

最終的に、課税対象になる給与の金額が確定した後は、年税額を計算することができます。「課税給与所得金額×税率」で導き出される金額が、その年の課税額です。これは、所得税の金額であり、これ以外に住民税が加算されますが、住民税は翌年の支払いになりますので、ここでは加算されません。

年末調整の後に確定申告をしない場合は、これで年間に納税する税額は確定したことになります。ここからさらに税額を減らしたい場合は、確定申告で税控除が可能な要素がないか確認してみましょう。

過不足税額の計算の仕方

年末調整の税額調整は、12月の最後の給与で行います。12月の給与額において税額がいくらになるかを計算するには、算出した年税額と、すでに支払ってきた税額を見る必要があります。「算出年税額−毎月の所得税総額」で、12月の給与から支払う税額、または戻ってくる税額が分かります。

この過不足税額を加算、または除算して、12月の給与は支給されます。12月の給与で調整しきれなかった金額がある場合は、1月の給与でも調整することが可能です。

過不足税の値で納税額が決まる

年末調整の過不足税額の値で、12月の納税額が決まります。プラスなら追納・マイナスなら還付することになります。多くの場合、例月よりも納税額は減ることになるでしょう。とくに、マイナス場合は、12月の納税額はゼロになり、税は還付されることになります。

この場合の税還付額は、他の従業員がいる場合は、他の人の納税額と合算して調整することになります。それでも調整しきれない場合は1月の給与から調整することも可能です。さらに、1月の給与でも調整ができない場合は、税務署から還付を受けることになるでしょう。

国税庁のホームページに載っている事

年末調整の仕方や手順

年末調整については、国税庁のホームページに方法や手順が載っています。また、昨年からの変更点があれば、それも記載されていますので、必ずチェックしてから作業に入りましょう。年末調整の方法は、毎年簡単なパンフレットにまとめられています。これを利用して年末調整を行うこともできますし、年末調整について説明する資料としても役に立ちます。

普段、なじみの薄い税法上の単語や、扶養の定義なども分かりますので、まずは軽く読み流してみてから始めましょう。このパンフレットだけでも、年末調整には十分な知識が得られるようになっています。

各種控除について

国税庁のホームページには各種控除についても記載されています。税控除の種類、控除を受けることができる条件などを確認することができます。控除できるものは保険料、住宅ローン、扶養控除、配偶者控除など多岐にわたります。住宅ローンのように、1年目は確定申告が必要などといった条件付きのものもありますので、確認しておく必要があります。

確定申告と年末調整では、控除できるものが違いますので、混同しないためにもよく見ておきましょう。また、控除の際の所得の要件など細かな条件も変わってきます。こういった点も、きちんと確認することが可能です。保険料は新旧で枠が変わります。多くの場合証明書類に新旧が記載してありますが、この点も確認しておきましょう。

年税額や過不足額の清算の計算

国税庁のホームページでは、年税額や過不足額の清算の計算も可能です。多くの企業や団体では、給与計算はシステムを使用して行っており、年末調整も同様にシステムを利用しています。システムを利用することで、ヒューマンエラーを減らし、税率の反映などを自動で行えるようになっています。

ですが、個人で試算したい時には、こういったシステムは利用できません。エクセルなどを利用して自分で計算する方法もありますし、手計算で行うこともできますが、国税庁のホームページを見ながら行うと分かりやすいでしょう。パンフレットを見ながら順序立てて計算することが、分かりやすいです。

源泉徴収の事務について

国税庁のホームページでは、源泉徴収事務について、全般的なことが分かります。もともと毎月の給与から行われている源泉徴収についても知ることができますし、年末調整の後に確定申告をする場合も参考になります。

年末調整で控除できない項目も、確定申告では税控除の対象になります。節税につなげることも可能ですので、よくチェックしておきましょう。また、年間で、給与以外の収入が20万円を超えている場合は、副業として確定申告が必要になる場合もあります。何らかの収入がある場合は、該当するか調べておきましょう。

すべてPDFでダウンロードできる

国税庁のホームページでは、年末調整にかかるパンフレットや様式などすべてがPDFでダウンロードできます。この資料を利用することで、年末調整にたいする理解が深まりますし、疑問に思う部分が解消することでしょう。

ほかにも、タックスアンサーなどの税に関する疑問に答えるコーナーもあり、こういったところで細かい疑問については解消することができます。分からないことが記載されているページがない場合は、サイト上部にあるサイト内検索を利用して調べることができるので、利用しましょう。

国税庁のページはうまく利用することで、税に関する疑問を解消したり、知識を深めたりすることができるようになっています。確定申告についても詳細に書かれていますので、年末調整の結果、確定申告をすることになったら、こちらも見て確認しましょう。

年末調整を簡単に計算してくれるサイト

年末調整計算

年末調整を自分で行おうとすると、どうしても計算が難しくて、行き詰るときがあるはずです。そういったときに、自動で計算してくれるシステムのようなものがあると便利ですよね。WEB上には、いくつか年末調整を簡単に計算してくれるサイトがあり、これらを利用することで、個人でも年末調整を比較的簡易に試算することができます。

こういったサイトをうまく利用して、試算を行いましょう。ただし、まれに税率の変更などが反映されていないこともありますので、そういった点は念頭に置いて、使用するようにしましょう。頼りきらないようにすることも大切です。

以下のサイトでは、数字を入力することで、年末調整の結果を導き出せるようになっています。非常に簡単で、初心者でも使いやすいです。ただし、年末調整にかかる税率や健康保険、そのほかの税率は年ごとに違いますので、計算する際は該当年のページになっているか確認して行いましょう。

高精度計算サイト

給与所得者の源泉徴収票を簡単に試算できるサイトもあります。こういったサイトを利用する際は、まずはなるべく12月最後の給与の総支給額を出す必要があります。基本給が変わらないのであれば、前月の残業などの時間が勤務手当他手当額を試算する部分が少し難しいかもしれません。計算が複雑な、時間帯によって率が変わる手当の計算は少し難しいので、完璧には出せないかもしれません。

その場合は、少し金額がずれることを念頭に置いておきましょう。税金は累進課税といって、わずかな所得の差で、率が変わることがあります。このわずかな差の部分にあたっていると、納税額は変化してしまいます。誤差があることは承知の上で、こういったサイトを利用するようにし、正確に出したいときは、自分でも計算してみるとよいでしょう。とくに、率に変化が出やすい健康保険、雇用保険などは、念のため確認しておくとよいかもしれません。

年末調整の計算をして自分の納税額を把握しておこう

年末調整の計算をして、自分の納税額を把握しておきましょう。また、自分が確定申告が必要かどうかも、確認しておきましょう。税金は何気なく納めていますが、年間でもかなりの額を納めており、一生ではもっともお金を使う部分という説もあるほどです。これほどに大金を投じているのですから、いくら納めているのか知らないというのは、損をしている可能性も高いですよね。

まずは、自分の納税額を知りましょう。そして、節税の可能性があれば、準備して実施してみるとよいでしょう。年末調整で控除される保険などの金額は、年間の払込み額なので、年末が近づいて慌てて加入しても、あまり効果がありません。税控除の枠を把握し、早いうちから準備して、損をしないように、ぬかりなく年末調整を迎えましょう。

また、年末調整の結果を早く把握することで、確定申告に備えることができます。また、「ふるさと納税」などの控除額が残っていそうなときは、年末にかけこみ納税することもできますので、計算してみましょう。年末調整をうまく利用して、節税につなげていきましょう。