以前であれば確定申告は税務署に提出しに行くことが当たり前でしたが、今では様々な提出方法があります。万が一引っ越しをした場合に起こる確定申告の提出に関連した注意点、またインターネット利用でのe-Taxを用いた提出の注意点をチェックしましょう。

目次

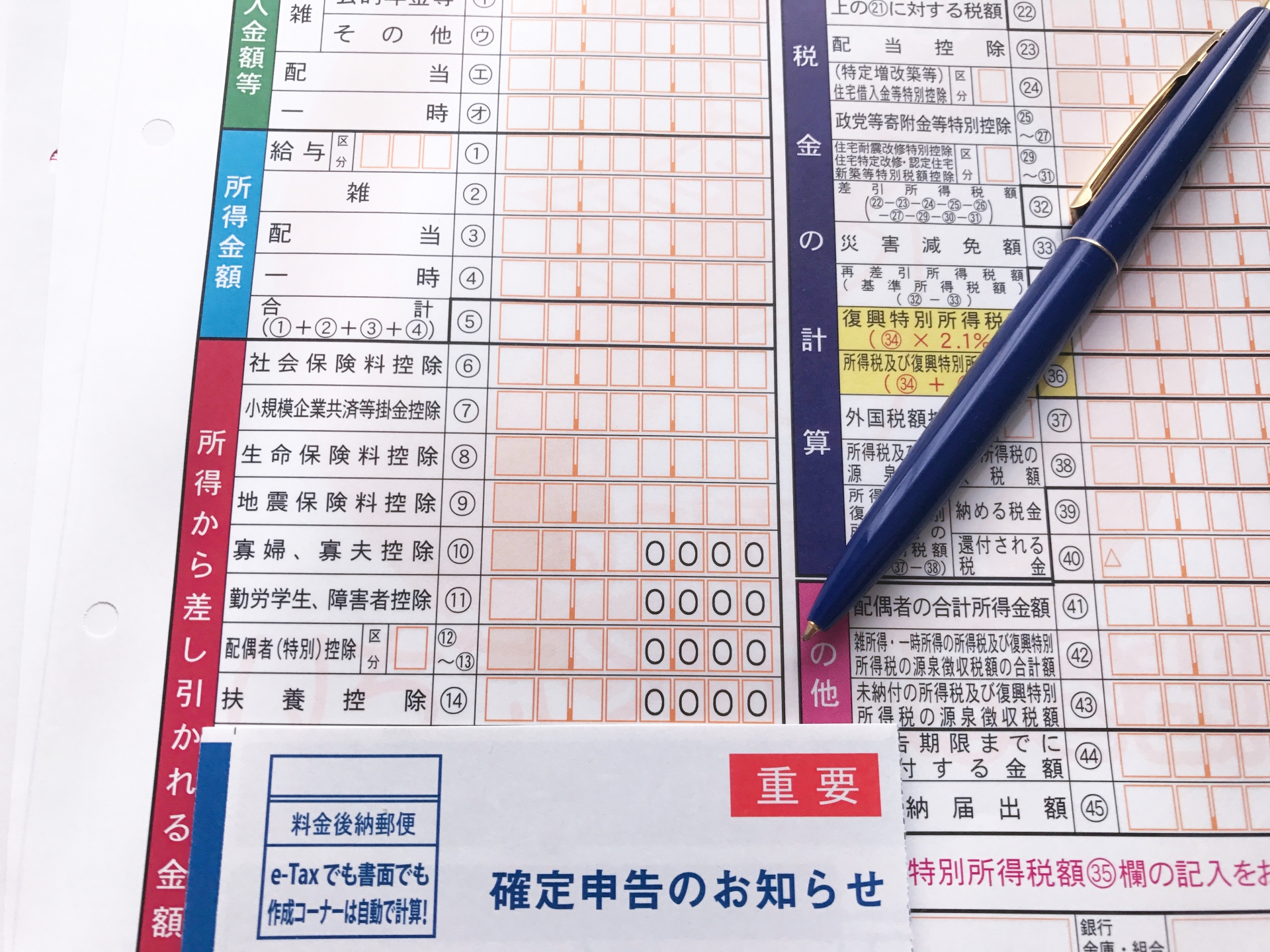

確定申告の提出先

税務署へ持込提出

一般的に各個人であればその住所を納税地といい、その納税地を管轄している税務署に確定申告を提出します。各地域を管轄している税務署がわからない場合には、国税庁のホームページにてその所在地を調べることができます。確定申告書に必要事項を記入し、税務署の窓口へ提出します。

郵送で提出

必要事項を記入した確定申告書と、場合によっては源泉徴収票といった必要書類を合わせて郵便局の取り扱いである郵送による提出をすることが可能です。

郵送で提出する際に、もし受理された日付の印鑑が押印されている確定申告書の控えを必要としている場合であれば、複写式の申告書であればその控えと、返信用封筒に必要金額の切手を貼り付けて返送先を記入して同封しておけば、申告書の控えを返送してもらうことができます。

インターネットを使ったe-taxで提出

インターネットでe-Taxのシステムを使うことにより、国税庁のホームページ内にある「確定申告書作成コーナー」において作成した確定申告書等をその申告期間内に時間を問わず24時間自宅にいながら提出することが可能です。

確定申告を提出するときの注意点

青色申告は特に提出期限に注意

青色申告の申請の対象になる人は、不動産所得や事業所得、山林所得のある個人事業主が該当します。青色申告の提出の対象期間は、その申告をしようとしている年の3月15日を期限としています。

規定により、青色申告特別控除の金額上限は65万円となっていますが、その経営において不動産所得の金額もしくは事業所得の金額といった所得金額の合計額が65万円よりも少ないという場合には、65万円の満額ではなく、その合計額が限度になるため、特別控除額の減少という措置が取られます。

マイナンバーの記入が必要

2015年10月の「行政手続における特定の個人を識別するための番号の利用等に関する法律」が施行よりマイナンバーが各個人に通知されるようになり、その制度自体も2016年1月に開始しました。このことを受け、青色申告書Bに関してはマイナンバーの記入が必要となりました。しかしながら、青色申告決算書や、損益計算書、貸借対照表といったものにはマイナンバーの記入は必要ありません。

引っ越しをしたら引っ越し先の税務署へ提出

個人の確定申告書同様、その個人事業主の事務所であったり家屋の引っ越しをした場合には引っ越し先の税務署へ青色申告書を提出しなければなりません。新たな土地でその土地を管轄している税務署の所在地が分からない場合には、国税庁のホームページにて検索することが可能です。

控除などの添付はコピーではなく原本を提出

青色申告において必要な書類は、確定申告書B(第一表、第二表、添付書類台紙)、青色申告決算書、損益計算書、貸借対照表、月別売上金額、減価償却費といった計算書の添付が必要となります。

※万が一、貸借対照表の提出がなかった場合には、65万円の控除が適用されず、10万円の控除となります。

また、様々な控除を受ける場合には、それぞれに必要となる書類の添付が求められています。コピーではなく原本の提出が必須というものもあるため、注意が必要です。

☑ 医療費控除:医療費控除の内訳書、医療費の領収書もしくはその明細書

☑ 社会保険料控除:社会保険料(国民年金保険料)の控除証明書、国民健康保険料の支払いが確認できる書類

☑ 小規模企業共済等掛け金控除:小規模企業共済等掛け金払込証明書

☑ 生命保険料・自身保険料控除:生命保険料控除証明書、地震保険料控除証明書(契約した期間により控除される内容及び金額に違いがあるので注意が必要)

☑ 住宅借入金等特別控除:住宅取得資金に係る借入金の年末残高証明書(コピーでの証明ができないため、原本の提出が必須)

e-taxを使って提出するための準備

e-tax利用にはマイナンバーカードが必要

国税庁の電子申告・納税システムであるe-Taxを利用する場合、マイナンバーカードの電子証明書をe-Taxに登録する必要があります。これは、既に住民基本台帳カードの電子証明書をe-Taxに登録している場合でもマイナンバーカードを取得したときには新たにマイナンバーカードの電子証明書をe-Taxに登録し直さなければなりません。

指定のスマホかICカードリーダライタが必要

現在マイナンバーカード対応機種として販売されているスマホがあります。特徴としては、NFCリーダー付きのスマホで、このリーダーの利用方法としてはBluetoothの接続によりリーダーを起動します。

また、スマホでの利用の場合には、初期設定が必要であることや、そのマイナンバーカードリーダー専用アプリのインストールといった準備のほか、スマホを接続するパソコンにおいてもスマホを認証するためのソフトウェアやjavaといった環境の更新をする必要があります。

しかしながら、毎年新機種を発表しているiphoneは未対応となっていることから、実際に利用するためにはまだまだ普及が滞っているのが現状です。そのため、ICカードリーダの購入がより利便性のよい方法といえます。

事前に利用の届け出をする

e-Taxを利用しての申告をする場合には、事前に利用開始届出書を納税する地域を管轄する税務署に提出し、利用者識別番号を発行しておくことが必要となります。利用開始届出書の提出及び利用者識別番号の発行をするには、以下の手順で作成・提出をすることができます。

☑ 1.国税庁のホームページより国税電子申告・納税システム(e-Tax)というリンクをクリックします。

☑ 2.『申告・申請』の項目に「個人で電子申告をするには」というボタンがありますので、クリックしてください。

☑ 3.『初めて利用する方』という項目の「事前準備」というリンクをクリックします。

☑ 4.『3 開始届出書の提出』という項目の本文内に「e-Taxの開始(変更等)届出書作成・提出コーナー」という文字リンクがありますので、クリックしましょう。

☑ 5.『e-Taxの開始(変更等)届出書作成・提出コーナー【事前準備】』というページに遷移できます。

☑ 6.「手順(1)利用規約の確認」のリンクをクリックし、e-Taxを利用する上でそのシステムについて理解しておきましょう。

☑ 7.「手順(2)利用環境の確認」のリンクにアクセスし、現在使用しているパソコンの環境がe-Taxを利用する上で適切なものであるかを確認してください。

☑ 8.「手順(3)ルート証明書・中間証明書のダウンロード及びインストール」のリンクをクリックしてルート証明書・中間証明書のダウンロードをしましょう。

☑ 9.「手順(4)信頼済みサイト及びポップアップブロックの許可サイトへの登録」という文字リンクにアクセスして、信頼済みサイトへの登録を完了させます。

☑ 10.「手順(5)届出書の選択」のリンクにアクセスし、『「届出書の選択」へ』というボタンをクリックします。

☑ 11.『e-Taxの開始(変更等)届出書作成・提出コーナー【届出書の選択】』というページにアクセスできましたら、「1 開始届出(初めての方)」という項目の「個人の方」というボタンをクリックしてください。

☑ 12.『開始届出(個人の方用)新規』の文字が冒頭にあるページ内に「次へ」というボタンが見つかりましたら、クリックします。

☑ 13.案内表示に従い、氏名等の入力をし、「次へ」のタブをクリックします。

☑ 14.『納税地及び提出先税務署の入力』というページ内に必要事項の入力をしてください。(※この時に自分が納税する先の税務署が分からない場合でも、「郵便番号から住所と提出先税務署を検索」というボタンをクリックすると自動的に下部の「提出先税務署」の選択項目に入力されるようになっているため、新たに検索する必要はありません。)

☑ 15.「次へ」をクリックすると「『税務署名』税務署を開始届の提出先として選択しています。よろしいですか?」という新しいタブが開きますので、「OK」をクリックします。

☑ 16.「暗証番号」及び「納税用確認番号等」の入力をし、「確認」ボタンをクリックしてください。

☑ 17.「確認」ボタンをクリックすると、新しいタブが開き、「新たな利用者識別番号を発行してよろしいですか?」と問われますので、「はい」をクリックします。

☑ 18.今まで入力してきた内容が一覧となって表示されますので、間違っていなければ、下部の注意事項にもあるように、このページをまずプリントアウトしておきます。

☑ 19.プリントアウトしたものとインターネット上にある情報に間違いがないことを確認して、「送信」ボタンをクリックして完了となります。

e-taxで送信できない書類は税務署へ提出が必要

e-Taxを利用した申告では、添付書類も電子書類として提出することが可能ですが、一部の書類に関しては別途紙の書類を税務署に直接提出する必要があります。

☑ 「e-Taxで送信できない書類」:国税庁の定める仕様に準じて作成されていない書類、PDF形式以外のイメージデータとして作成された書類等

上記の書類が提出の必要があった場合には、電子的に申告を送信した後に利用者が閲覧できる「メッセージボックス」内に利用した手続きの受付結果通知が届きますので、申告の証明として「申告書等送信票(兼送付書)」を印刷します。こちらの書類と紙で提出することになる添付書類を併せて納税先の税務署に提出することですべての申告が完了となります。

提出を忘れた場合

期限後申告で罰則の可能性あり

確定申告の期限までに申告が出来なかった場合には、ペナルティが課せられる可能性もあります。

☑ 無申告加算税:本来納めるべき税額のうち50万円までに関しては15%、それを超過した分に関しては20%の税率が加算されることになります。

しかしこの無申告加算税は、所轄の税務署より申告されていないと指摘される前に気付き、申告が自主的だと軽減されます。軽減された場合の加算税率は5%となります。

また、申告期限後であっても税金の納付期限はその申告書を提出した日となりますが、正式に申告期限とされている日より納付が遅延しているという状態になるため、その申告期限より納付日までを遡って延滞税を納める必要があります。

自主的申告や納税済みなど場合によっては罰則なし

納付期限までに納付することになっている税金のすべてを納付していたり、口座振替納付が完了している場合、もしくは確定申告の期限より1ヶ月以内にその期限後申告が自主的に行われている場合には罰則の発生は起こりません。

また、期限後申告をすることになった日の前日より遡って5年の間に一度も無申告加算税や重加算税の罰則の経歴がない場合に、申告期限内に申告しようとする明確な意思が認められたならば、上記同様に罰則が課せられることはありません。

確定申告は余裕をもって準備を

自らが申告し、納税する必要のある確定申告。現在ではインターネットを利用した便利な申告方法も普及しています。しかしながら、インターネットを利用したe-Taxのシステムを開始する届出をする必要があったり、必要事項を誤りなく記入することも少なからず手間がかかってしまうこともあります。「万が一申告が遅れてしまったら…」と杞憂する前に余裕をもって確定申告の準備をすることで必要のない税金の加算を防ぎましょう。