マイナンバー制度が始まり、確定申告において今までと変更になった点があります。新しい制度の導入により、何が必要になったのか、何を準備すればいいのかを知るためには、まずマイナンバーについて理解することが大切。早めの準備で正確に申告をしましょう。

目次

マイナンバーとは

1人に1つ割り当てられる番号

マイナンバー(個人番号)とは、住民票を有するすべての人に対し、1人に1つ割り当てられる12桁の番号のことです。平成28年1月にマイナンバー社会保障・税番号制度が始まってから、社会保障や税や災害対策の行政手続の際に利用されます。

もっと厳密にいえば、行政を効率化し、公的サービスの不平等を修正することが主な目的です。

マイナンバーは、法令で定められている目的以外で利用することは禁止されており、取り扱いは厳格に保護措置をしなければいけません。法人の場合は、1法人に1つの13桁の法人番号が指定されています。

マイナン制度バーの目的について詳しく知りたい場合は、内閣官房の「マイナンバー社会保障・税番号制度」のホームページで確認しましょう。

外国籍でも住民票があれば対象になる

原則として、マイナンバーの通知範囲は、日本国内に住民票があるすべての国民です。国民一人一人が平等に行政サービスを受けられるようにするという目的でマイナンバーがあるので、日本に住所がある限りはマイナンバー付与の対象になります。

外国の方の取り扱いについてですが、基準は住民票になるので、例え外国籍でも日本に住民票があればマイナンバー付与の対象です。また、中長期在留者については、在留カードを持っている場合は在留カードが住民票と同じ扱いになるので、中長期在留者もマイナンバーを指定されます。

海外転出者のマイナンバー付与について

マイナンバーは登録されている住所をもとにして指定されるので、住民票を抜いて海外へ転出者した方は、マイナンバーが付与されません。

マイナンバー制度が始まった平成27年10月に国内に住民票がなく、マイナンバーが与えられていなかったものの、その後帰国した場合は、住民票を作成したときにマイナンバーの指定が行われます。

マイナンバーを持っている人が海外転出し、その後再び帰国した場合は、海外転出した時点でマイナンバーは抹消されますが、その後また帰国した際に、再びマイナンバーを指定することが必要です。

再度マイナンバーを付与されるときには、原則として転出前と同じ番号をまた利用します。

さまざまな行政手続に利用される

マイナンバー制度が始まったことで、これまで税、年金、雇用保険、災害対策などのさまざまな行政手続に必要だった添付書類が削減され、利便性が高まりました。そのため、行政の効率化や公平な各種給付の確保を実現できるようになったのです。

マイナンバーを利用するとき

☑ 1.学生の場合:アルバイトの勤務先、奨学金の申請時、勤労学生の控除手続など

☑ 2.主婦・保護者の場合:パートアルバイトの勤務先、出産育児一時金や育休の申請時、児童手当の申請時など

☑ 3.従業員の場合:扶養控除等(異動)申告書などの税務関係書類を会社に提出するとき、健康保険・雇用保険・年金の手続きなど

☑ 4.高齢者・障害者などの場合:年金給付の手続、福祉や介護の手続、災害時の支援利用時など

☑ 5.外国の方の場合:(中長期在留者や特別永住者などの外国の方も)社会保障等の手続で利用

確定申告の変更点

マイナンバーの記入が必要

確定申告書を税務署へ提出する際には、マイナンバーの記入と本人確認書類の提出もしくはコピーの添付が必要です。マイナンバーカードを持っている場合は、それだけで本人確認(番号と身元の確認)が可能です。

自宅などからe-Taxで送信すれば、本人確認書類の提出もしくはコピーの提出は不要です。

マイナンバーカードを持っていない場合は、番号が確認できる書類(通知カードや住民票のコピー・住民票記載事項証明書)と身元確認書類(運転免許証や公的医療保険の被保険者証やパスポートなど)が必要になります。

ただし、配偶者(特別)控除の適用を受ける配偶者・扶養親族・事業専従者はこれらの書類は不要となります。

その代わり、申告者本人が配偶者(特別)控除の適用を受ける配偶者・扶養親族・事業専従者のマイナンバーを確認しなければいけません。

家族や専従者のマイナンバーも記入

確定申告書には、申告者本人のマイナンバーを記入するだけでなく、家族や専従者のマイナンバーの記入も必要です。

まず、所得税等の確定申告書B様式第一表には、申告者本人のマイナンバーを記入します。

所得税等の確定申告書A様式第一表も同様に、申告者本人のマイナンバーを記入する箇所があります。

そして、所得税等の確定申告書B様式第二表には、配偶者(特別)控除の適用を受ける配偶者や扶養親族や事業専従者のマイナンバーを記入します。

所得税等の確定申告書A様式第二表も同様に、配偶者(特別)控除の適用を受ける配偶者や扶養親族や事業専従者のマイナンバーを記入する箇所があります。

本人確認書類が必要

税務署では、なりすまし等の被害を防止するために、本人確認として番号確認と身元確認を行います。

書面でマイナンバーを記入した申請書等を提出する際は、申請者本人のみの確認書類の提示またはコピーを添付して提出するようにしましょう。

本人確認は、「正しいマイナンバーであるかの確認」及び「手続を行っている方がマイナンバーの正しい持ち主であることの確認」を行います。

また、平成30年1月以降から、一部の手続につき、番号確認書類(通知カードなど)の定時またはコピーの添付を省略することが可能です。

本人確認書類の提出についての詳細は、国税庁のホームページで確認することができます。

個人事業主の申告

白色申告で提出する

確定申告には、白色申告と青色申告の2種類があります。白色申告は、簡単な帳簿づけでいいので楽ですが、青色申告で適用になる特典が適用されません。白色申告を選択する方は、個人事業を始めて間もない方や、所得が少ない方が多いです。

白色申告で提出する書類は、収支内訳書と確定申告書B、添付書類。マイナンバーの記入欄があるのは、確定申告書Bです。

ただし、法人のように個人事業用の番号は付与されないので、事業主本人の12桁のマイナンバーを記入しましょう。

白色申告の特徴

☑ 1.事前申請の必要がない

☑ 2.帳簿づけが簡単

☑ 3.(青色申告と比べて)確定申告の提出書類が少ない

☑ 4.青色申告で適用される特典がない

青色申告で提出する

青色申告で提出する書類は、青色申告決算書と確定申告書B、添付書類です。提出の際には、身分証明書を忘れないようにしましょう。

確定申告書にマイナンバーを記載するにあたり、確定申告書を所轄税務署に提出する際の本人確認が厳格化されています。

本人確認のために、以下のいずれかを提示するかコピーを提出することが求められるので、必ず準備をしてから申請に行きましょう。

☑ 1.個人番号カード

☑ 2.マイナンバーの通知カードと運転免許所などの顔写真つきの身分証明書

☑ 3.マイナンバーが記載された住民票と運転免許所などの顔写真つきの身分証明書

青色申告の特徴

☑ 1.青色申告特別控除(最高65万円)の特典がある

☑ 2.赤字を繰り越すことができる(3年間)

☑ 3.家族への給与を経費にすることができる

☑ 4.事前に申請する必要がある

☑ 5.帳簿づけが面倒になる

☑ 6.(白色申告と比べて)確定申告の提出書類が多くなる

マイナンバーの確認方法

通知カードで確認する

通知カードは、平成27年11月以降に簡易書類で送付された白色の封筒の中に入っている紙製のカードです。

住民にマイナンバーを知らせるためのもので、券面には、住民票に登録されている氏名、住所、生年月日、性別、マイナンバー等が記載されています。

通知カードはマイナンバーの確認のために利用する書類です。顔写真が記載されていないので、通知カードを通してマイナンバーの確認と本人確認の手続を同時に行いたいのであれば、別に運転免許証などの本人確認書類が必要になるので注意しましょう。

個人番号カードで確認する

個人番号カード(マイナンバーカード)は、プラスチック製のICチップ付きのカードで、券面に氏名、住所、生年月日、性別、マイナンバーと本人の顔写真等が表示されています。

個人番号カードは、本人確認のため身分証明書としても利用できますし、自治体サービス、e-Tax等の電子証明書を利用した電子申請など、さまざまなサービスに利用することが可能です。個人番号カード1枚で以下のようなことに利用できます。

☑ 1.マイナンバーを証明する書類として利用する

☑ 2.各種行政手続きのオンライン申請の際に利用する

☑ 3.本人確認の公的な身分証明書として利用する

☑ 4.オンラインバンキングなどの各種民間のオンライン取引で利用する

☑ 5.さまざまなサービスを搭載した多目的カードとして利用する

☑ 6.コンビニなどで住民票や印鑑登録証などの各種証明書を取得するために利用する

住民票を発行し確認する

マイナンバー制度が施行された2015年10月5日以降から、マイナンバー記載ありの住民票が取得できるようになりました。

そのため、住民票を発行してマイナンバーを確認することができます。

早く自分のマイナンバーを知りたければ、住民票を発行しましょう。住民票を発行すれば、通知カードを再発行する手数料よりも安く済むというメリットもあります。

マイナンバー付きの住民票の写しを入手するためには、(運転免許証やパスポートや保険証などの)本人確認書類と発行手数料である300円を持って市区町村役場に行きましょう。自治体によっては発行手数料が300円ではない可能性もあるので注意しましょう。

マイナンバーを紛失したら

市区町村役場で再発行する

マイナンバーが記載された通知カードを紛失してしまった場合は、市区町村役場の窓口で再交付申請を行います。

申請してから3週間程度で通知カードが簡易書類で再配達されますが、通常は宛先の氏名が世帯主名になっているので、受取の際にご注意ください。

もし、通知カードを外出先で紛失した場合は、警察署へ届出をしてから、市町村役場の窓口に行くようにしましょう。

再交付申請の際に必要な書類は、再交付手数料の500円と、運転免許証などの本人確認書類です。自治体によっては、再交付手数料が500円ではない可能性もあるので注意しましょう。

警察へ遺失物届けを出す

もし、マイナンバーが記載された通知カードを家以外の場所(外出先)でなくしてしまった場合は、まず警察へ遺失物届を出しましょう。

遺失物届が受理されたら、受理番号が発行されます。家の中のどこかに必ずあるけど、どこにしまったのか忘れてしまって見つからないというような状況であれば、警察へ遺失物届を出すほどではありません。

通知カードの再交付申請書には、遺失物届の受理番号や警察署の情報を記載する欄があるので、警察で遺失物届の受理番号を受け取ったら、その番号のメモを持って市町村役場に持っていきましょう。

通知カードを家以外の外出先で紛失し、再発行の手続きをする際には、以下のものを持って役所に行きましょう。

☑ 1.遺失物の受理番号

☑ 2.本人確認書類(運転免許証やパスポートや保険証など)

☑ 3.再発行手数料の500円(自治体によっては手数料の金額が違う可能性がある)

記入漏れや拒否した場合

記載がなくても受理される

番号整備法や税法の政省令が改正されたことにより、税務署等に提出する申告書や税務関係書類にはマイナンバーを記載すること義務になりました。

したがって、確定申告書には提出される方や扶養親族などのマイナンバーの記載が必要になります。

ただし、税務署等では、社会保障及びマイナンバー制度に対する国民の理解の浸透に時間がかかるということを考慮し、申告書等にマイナンバーの記載がなくても受理することとしています。

とはいえ、マイナンバーの記載は法律で定められて義務なので、正確に記載して提出するようにしましょう。

罰則も不利益もない

確定申告書を含め、税務署等が受理した申告書や法定調書などの税務関係書類にマイナンバーの記載がない場合もしくは記載に誤りがある場合でも、罰則も不利益もありません。

罰則規定は税法上で設けられていませんが、マイナンバーの記載は法律で定められた義務なので、正確に記載して申告書を提出しましょう。

ただし、記載がない場合は、後日税務署から連絡がくることがあります。もし税務署から電話がきたとしても、税務職員が電話で直接マイナンバーを聞くことはありません。

税務職員を装ってマイナンバーを聞き出す不審な電話も発生しているので、くれぐれも注意しましょう。

確定申告の添付書類

マイナンバーカードで確認OK

確定申告には本人確認書類の写しを添付または提示する必要があります。個人番号カードを発行している場合は、マイナンバーカードのみで本人確認(番号確認・身元確認)が可能です。また、マイナンバーカードの写しを添付する場合は、表面と裏面の両方の写しが必要です。

マイナンバーを記載した確定申告書を税務署等へ提出する際には、厳格な本人確認が義務づけられています。本人確認をする際には、マイナンバーカードがあればそれだけで確認OKです。

なお、自宅等からe-Taxで申告書を送信する場合は、電子証明書などで本人確認をするため、別途本人確認書類の写しの提出や提示は不要です。

その他の確定申告の添付書類については、国税庁のホームページで確認することができます。

通知カードのみの場合

マイナンバーカードを持っていない場合は、通知カードを番号を確認するための書類として利用することができます。

通知カードを番号確認書類として利用する場合は、通知カードのコピーと身元確認書類もあわせて用意する必要があります。

番号確認書類として通知カードを利用する場合は、身元確認書類も一緒に提示しましょう。

身元確認書類には、「運転免許証、公的医療保険の被保険者証、パスポート、身体障害者手帳、在留カード」などのうちでいずれか1つを写しのコピーを添付または提示します。

マイナンバーがわからない場合

マイナンバーがわからない場合は、「通知カードもしくはマイナンバーの記載がされた住民票の写し・住民票記載事項証明書のうちのいずれか」と「身分確認書類」が必要です。控除対象配偶者や扶養親族などは本人確認書類は必要ありません。

申告書を提出するときには、必要な添付書類をその区分にお応じて添付するか提示する必要があります。

番号確認書類(通知カードや住民票の写しなど)などの添付書類は、添付書類台紙などに貼り、申告書と一緒に提出しましょう。

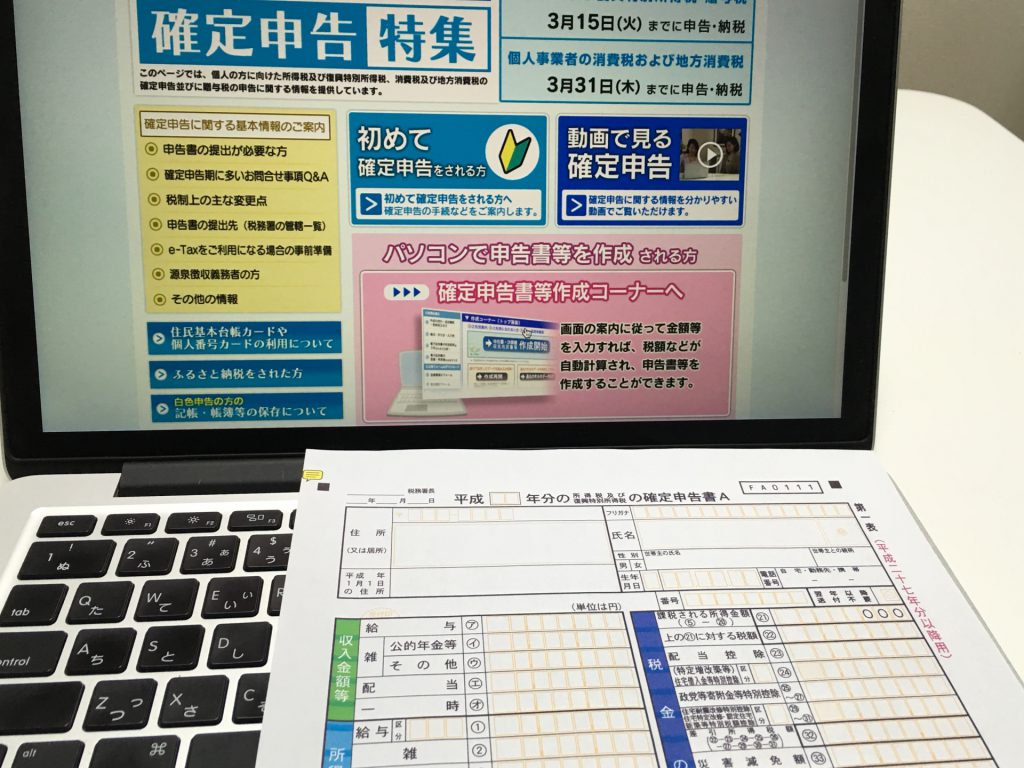

e-Tax(イータックス)の利用

書類添付の必要なし

e-Tax(イータックス)とは、国税に関する各種手続きにおいて、インターネット等を利用して電子的に手続きができるシステムのことです。

電子申告の際に必要事項を入力すれば、紙の書類を添付する必要がありません。

省略できる添付書類はたくさんありますが、例えば添付書類台紙に添付するマイナンバーに関する本人確認書類のコピーの提出も省略できます。

具体的には、マイナンバーカードや通知カード等のコピー、運転免許証などの本人確認書類などの提出が省略できるということです。

e-Taxに登録する時点で身元の確認が済んでいるので、これらの書類添付の必要がないのです。

ちなみに、平成28年4月より、e-Taxで申告、申請、届出等を提出する場合は、別途書面で提出しなければいけない特定の添付書類を、イメージデータ(PDF形式)で提出することができるようになっています。

個人事業主がe-Taxを利用する場合

白色申告の場合は、「収支内訳書」と「確定申告書B」をデータ入力して国税庁に送信します。そのため、電子申告であれば、それらの書類や添付書類を紙で提出する必要はありません。

青色申告でも同じで、「所得税青色申告決算書」と「確定申告書B」をテータ入力してe-Taxで電子的に送信することで、これらの書類及び添付書類をあらためて紙で提出しなくてもよいということになります。

e-Taxの利用方法(初めての場合)

初めてe-Taxを利用する際には、以下のステップを踏んで事前準備を行う必要があります。

☑ 1.利用環境の確認

☑ 2.マイナンバーカードの取得

☑ 3.ICカードリーダライタの準備

☑ 4.事前準備セットアップ

☑ 5.申告書の作成開始

ICカードリーダライタを準備するには、利用するマイナンバーカード(または住民基本台帳カード)に対応したものを準備しましょう。家電販売店などで購入することができます。

以前からICカードリーダライタを持っている方も、利用しているパソコンの環境や電子証明書にICカードリーダライタが対応しているかどうかを再度確認してください。

住基カードで申告

e-Taxの利用にあたってまず必要なのが本人確認です。そして手続きを本人が行っているかどうかを精査するために、申告や納税の際に電子証明書を取得する必要があります。この電子証明書の取得に使用するのが住民基本台帳カードです。

電子証明書の取得により、「データの作成者が本人であることの証明」と「データが改ざんされていないことの証明」ができるのです。電子証明書の取得後に、ICカードリーダライタを利用します。

期限内の住民基本台帳カードであれば申告することが可能。お持ちの住民基本台帳カードに搭載された電子証明書は、期限内であれば引き続きe-Taxを利用できます。

カードに組み込まれた電子証明書の期限は3年となっていますが、マイナンバーの導入により、注意が必要な点がいくつかあります。

マイナンバーカードの交付申請が必要な場合があるので、詳しくは国税庁のホームページをご覧ください。

マイナンバーで申告

マイナンバーカードを利用し、e-Taxで申告手続き等をする場合、マイナンバーカードに組み込まれている電子証明書をe-Taxに登録しなければいけません。マイナンバーカードには、電子証明書が標準的に組み込まれています。

以前e-Taxを利用したことがあり、住民基本台帳カードの電子証明書をe-Taxに登録している場合であっても、新たに取得したマイナンバーカードの電子証明書をe-Taxに再登録する必要があるので注意しましょう。

電子証明書の登録や再登録は、確定申告書等作成コーナーの申告書等の作成の流れの中で行えます。

早めの準備で正確な申告を行おう

マイナンバーが導入されてから、確定申告書にマイナンバーの記入が必要になりました。本人確認書類や添付書類など、確定申告の際には準備するものがいろいろあります。

紙の書類を提出することを省略したいのであれば、e-Taxを利用すると便利です。ただし、e-Taxを利用するにも準備することがいろいろあります。

確定申告の期限ギリギリになってあせって準備をすると、記入漏れなどの不備が起こる可能性があるので、早めに準備をして正確な申告を行うようにしましょう。