「年末調整の仕組みがわからない」

「年末調整ってそもそも何を行うの?」

年末調整は、難しく煩わしいため、このような悩みを抱えた人は多いのではないでしょうか?

しかし実は、年末調整は順序だてて控除額について理解すれば、おおよその控除額や所得税額を求めることができます。

この記事を読んで、年末調整の控除について理解し、節税を行いましょう!

目次

1.年末調整とは

この章では年末調整について解説を行います。

年末調整で何が控除され、節税できるのかが気になっている方も基本の知識から押さえておきましょう。

(1)年末調整とは

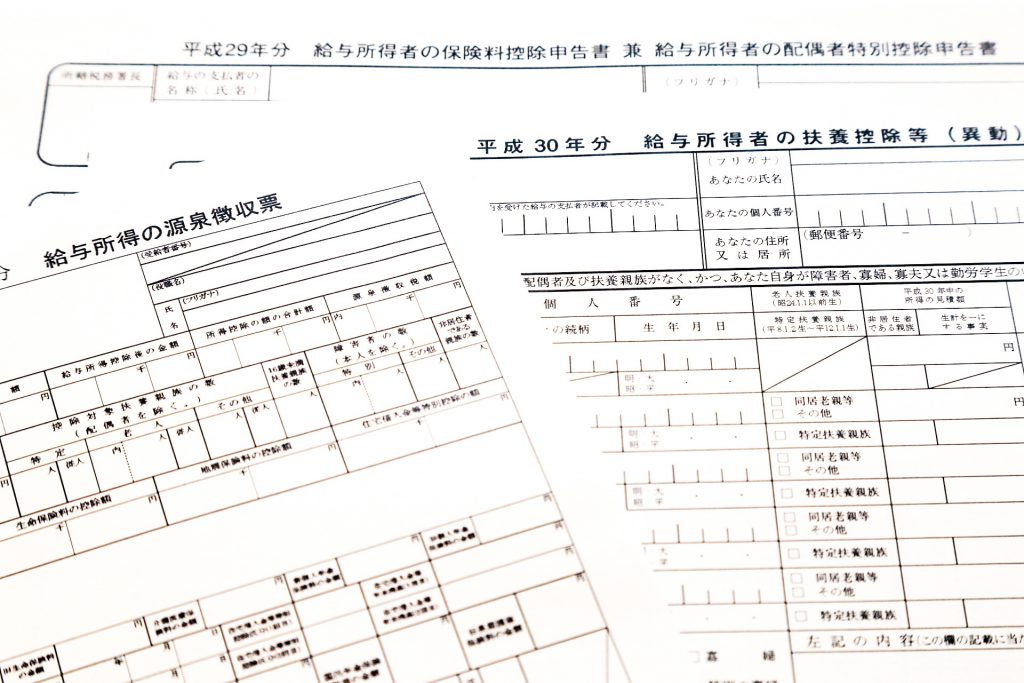

年末調整とは、源泉徴収によって事前に概算徴収した金額を、年間税額に正しく調整を行うことです。

源泉徴収は、従業員の給与や賞与から所得税を天引きすることを言い、毎月納められている納税金額は年間で計算すると差額が発生することがあるため、年末に調整を行います。

なお、源泉徴収で余分に納めていた場合、また不足している場合は、その差額は年末調整を行うことによって従業員に還付・徴収を行います。

(2)年末調整を行うべき人

年末調整を行うべき人は会社などに1年を通じて勤務している人や、中途で就職し年末まで勤務しているすべての人です。

上記に該当すれば、アルバイトやパートタイムも年末調整を行う必要があります。

年末調整の対象とはならない人は一部に限られており、主に以下で示す人です。

- 1年間に支払うべきことが確定した給与の総額が2,000万円を超える人

- 災害減免法の規定により、その年の給与に対する所得税及び復興特別所得税の源泉徴収について徴収猶予や還付を受けた人

なお海外勤務等で日本に非居住となる人等は年の途中で年末調整を行う必要があります。

2.年末調整の控除の種類

この章では年末調整の控除について解説を行いますが、まずは控除について理解しておきましょう。

得た収入から課税されない金額を差し引くことを控除といい、控除額が多いほど所得税を納めなくて済みます。

先述した控除の種類は大まかに以下の3つの種類に分けることができます。

- 給与所得控除

- 所得控除

- 税額控除

上記3つの控除は上から順に差し引かれていきます。

それでは順に詳しく解説を行います。

(1)給与所得控除

給与所得控除額とは自己負担での筆記用具や交通費など、経費となる金額を概算で求めるために設けられています。

経費は個人によって異なりますが、公平性や効率性のために給与の収入金額に応じて以下の表のように求められます。

| 給与等の収入金額 | 給与所得控除額 |

| 1,625,000円以下 | 550,000円 |

| 1,625,001円~ 1,800,000円 |

収入金額×40%-100,000円 |

| 1,800,001円~ 3,600,000円 |

収入金額×30%+80,000円 |

| 3,600,001円~ 6,600,000円 |

収入金額×20%+440,000円 |

| 6,600,001円~ 8,500,000円 |

収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

あなたの給与から上図で求められた控除額を差し引いた額が給与所得となります。

(2)所得控除

所得控除とは納税者の個人の事情に合わせて、課税される金額を減らす控除で、全部で14種類ありますが、年末調整で控除可能なのは11種類となります。

以下の控除は年末調整によって自分で申請を行わなければならないのでしっかりと確認しましょう。

| 名称 | 控除される人 |

| 基礎控除 | 合計所得金額が2,500万円以下の場合 |

| 配偶者控除 | 配偶者の合計所得金額が48万円以下の場合 |

| 配偶者特別控除 | 配偶者の合計給与所得が48万円超えの場合 |

| 扶養控除 | 控除対象扶養親族がいる場合(合計所得金額48万円以下などの要件あり) |

| 勤労学生控除 | 学生かつ合計所得金額が75万円以下の場合 |

| ひとり親控除 (令和2年以前は寡婦・寡夫控除) |

夫・妻と離婚・死別の後婚姻しておらず、一定の条件を満たす場合 |

| 障がい者控除 | 納税者または扶養親族に所得税法で認められる障害者がいる場合 |

| 社会保険料控除 | 健康保険、厚生年金、雇用保険などの社会保険料を支払っている場合 |

| 生命保険料控除 | 民間の保険会社に生命保険を支払っている場合 |

| 地震保険料控除 | 民間の保険会社に地震保険を支払っている場合 |

| 小規模共済掛金控除 | 小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合 |

主要な控除については以下で順に解説します。

#1:基礎控除

基礎控除は2019年までは誰でも一律に38万円が控除されていたものです。

2020年以降は以下の表のように個人の合計所得金額に対して控除額が決まる仕組みに変更されました。

| 納税者本人の合計所得金額 | 控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超~2,450万円 | 32万円 |

| 2,450万円超~2,500万円 | 16万円 |

| 2,500万円超 | 0 |

#2:配偶者控除・配偶者特別控除

配偶者控除は給与所得者の配偶者の合計給与所得が48万円以下の人が該当し、本人の合計所得金額によって控除額が異なるものです。

なお、配偶者特別控除とは、配偶者に48万円を超える所得があり配偶者控除が受けられない場合でも、配偶者の合計所得金額に応じて一定金額の所得控除が受けられる控除のことです。

以上をまとめると以下のようになります。

| 配偶者の合計所得金額 | |

| 配偶者控除 | 48万円以下 |

| 配偶者特別控除 | 48万円超~133万円 |

なお、配偶者控除・配偶者特別控除ともに、納税者本人の合計所得金額が1,000万円を超えていないことが条件です。

控除額の詳細は国税庁ホームページを参照ください。

配偶者控除・配偶者特別控除に関しては以下の記事で解説を行っているのでぜひご覧ください。

#3:扶養控除

扶養控除とは子供や親、親族を養っている場合に、受けられる控除のことです。

扶養親族に該当する範囲は以下の条件を満たす場合です。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下であること。(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

扶養親族の種類によって控除額は異なり、38~63万円の控除を受けることができます。

#4:勤労学生控除

納税者が学生で、勤労による所得がある場合は勤労学生控除を受ける事ができます。

さらに詳しく言うと、納税者が高等学校、大学、高等専門学校の学生であり、合計所得金額が75万円以下での場合です。

こちらも勤労学生控除の75万円+給与所得控除55万円=130万円なので、収入が130万円以下の場合が該当します。

ただし、勤労学生控除を受ける事は親の扶養を外れることになり直接納税を行う事になるので、学生の両親が扶養控除を受けられません。

#5:社会保険料控除・生命保険料控除・地震保険料控除

国民年金・健康保険や民間の保険会社に支払った生命保険・地震保険がある人は該当します。

控除額は保険料支払額によって異なるため、詳しくは以下の記事をお読みください。

(3)税額控除

税額控除とは、課税所得金額に税率を掛けて計算した所得税額から、一定の金額を直接差し引く控除のことです。

税額控除は所得控除と混合しがちですが、税額控除は所得税額から直接差し引く控除なのに対して、所得控除は税金のかかる所得(課税所得)から一定額を差し引きます。

そのため、一般的に所得控除と比べて、税額控除のほうが節税効果が大きいと言えます。

税額控除はそれぞれ対象が細かく決められているので注意しましょう。

まとめ

この記事では、年末調整の控除について詳しく解説しました。

控除の内容についてしっかりと理解して申請すれば、余分に税金を納めることもなくなります!

ぜひこの記事を見直し、年末調整の書類を準備しましょう!