年度末になると差し迫ってくるのが確定申告の時期。毎年提出しなければならない人もいれば、新たに給与所得以外に副業として収入を得ている人もいます。いずれにおいても適切な申告・納税をするために確定申告の方法や計算の仕方を徹底的にチェックしよう。

目次

確定申告の必要がある人

給与所得が2,000万円以上の人

一般企業に属しているほとんどの人は企業が年末調整を行う際に納税が完了することから、個人的に確定申告をする必要はありません。

しかしながら、役職や業種によっては一人当たりの年収に差があります。確定申告においては、年間収入金額が2,000万円以上の人は個人的に確定申告をしなければいけないことになっています。

給与所得以外に収入が20万円以上の人

退職金や賞与所得といった決められた収入以外に所得があった場合、その合計金額が20万円以上になった場合には確定申告をする必要があります。

これには2種類の場合があり、一つにはその所得収入を受け取った先が1カ所であるというもの。もう一つには2カ所以上から所得収入を受け取っている、いわゆる副業に当たる所得収入を得ているというものです。

源泉徴収が行われていない人

毎月支払われている給与。しかし、未払いの給与がある可能性があります。例えば、会社の年末調整に間に合わない場合や給与の支払い日の関係によって未払いという状況が発生してしまうことも。

この場合、源泉徴収が行われていないことから源泉所得税が未納付という扱いになり、給与を貰っている本人がいくら還付申告をしようとしても未払い分の給与に対する源泉所得税は還付されないということが起こります。

このような事態が起こってしまうと、未払い分が支払われた後に給与を貰っている本人が住居のある地域を管轄する税務署に「源泉徴収税額の納付届出書」の提出をして還付を受ける必要があります。

確定申告書類の作成方法

パソコンで作成する

国税庁のホームページ内に「確定申告書作成コーナー」というものがあります。このコーナーにアクセスすると、案内表記がありますので、その指示通りに該当箇所へ必要事項を入力するだけで確定申告書を作成することが出来ます。

☑ 1.「申告書・決算書 収支内訳書等 作成開始」というタブがありますので、こちらをクリックして作成を始めます。

☑ 2.電子送付が可能な方法を選択する場合には「e-Tax」を、書類としてプリントアウトして提出する場合には「書面提出」のタブをクリックします。

e-Taxの場合

☑ 1.まず最初に利用しているパソコンの環境についての確認や電子証明書の取得の有無、ICカードリーダの所持確認といった必要事項のチェック欄が設けられているので必ず確認して下さい。

☑ 2.過去にe-Taxの利用をされたことのある場合には「利用者識別番号をお持ちの方」、初めてe-Taxを利用する場合には「利用者識別番号をお持ちでない方」のタブをクリックします。

☑ 3.初めて利用される場合には利用開始届出書の作成から始めることになりますが、その後は「所得税の確定申告書作成コーナー」をクリックし、案内に従って確定申告書に必要項目の入力をして送信・印刷して完了になります。(内容確認のための印刷をしておきます。)

書面提出の場合

☑ 1.まず最初に利用しているパソコンの環境についての確認やプリンタが正しく接続されているかどうかやプリントサービスの手続といった必要事項のチェック欄が設けられているので必ず確認して下さい。

☑ 2.「所得税の確定申告書作成コーナー」をクリックし、案内に従って確定申告書に必要項目の入力をします。

☑ 3.プリントアウトして完了になります。

パソコンで確定申告書を作成すると、e-Taxを利用した電子送付をすることができるほか、印刷して税務署に郵送したり、税務署に直接提出することもできます。

税務署で用紙をもらい手書きで作成する

税務署に訪問して確定申告書を直接貰う方法もあります。税務署で確定申告の用紙を貰って自宅で手書きで作成します。

この時に、確定申告書を一通り目を通しておくことで万が一分からない所が見つかっても税務署の窓口であらかじめ説明を受けておくこともできます。

また、税務署に行く場合、確定申告の期間中には申告相談を受け付けている部署の他に税務署とは別に相談会場を準備しているという税地域もあります。この会場では必要書類を持参すれば誰でも設置されたパソコンを利用して確定申告書を作成することも可能です。

所得税額の計算の仕方

最初に課税所得金額を計算する

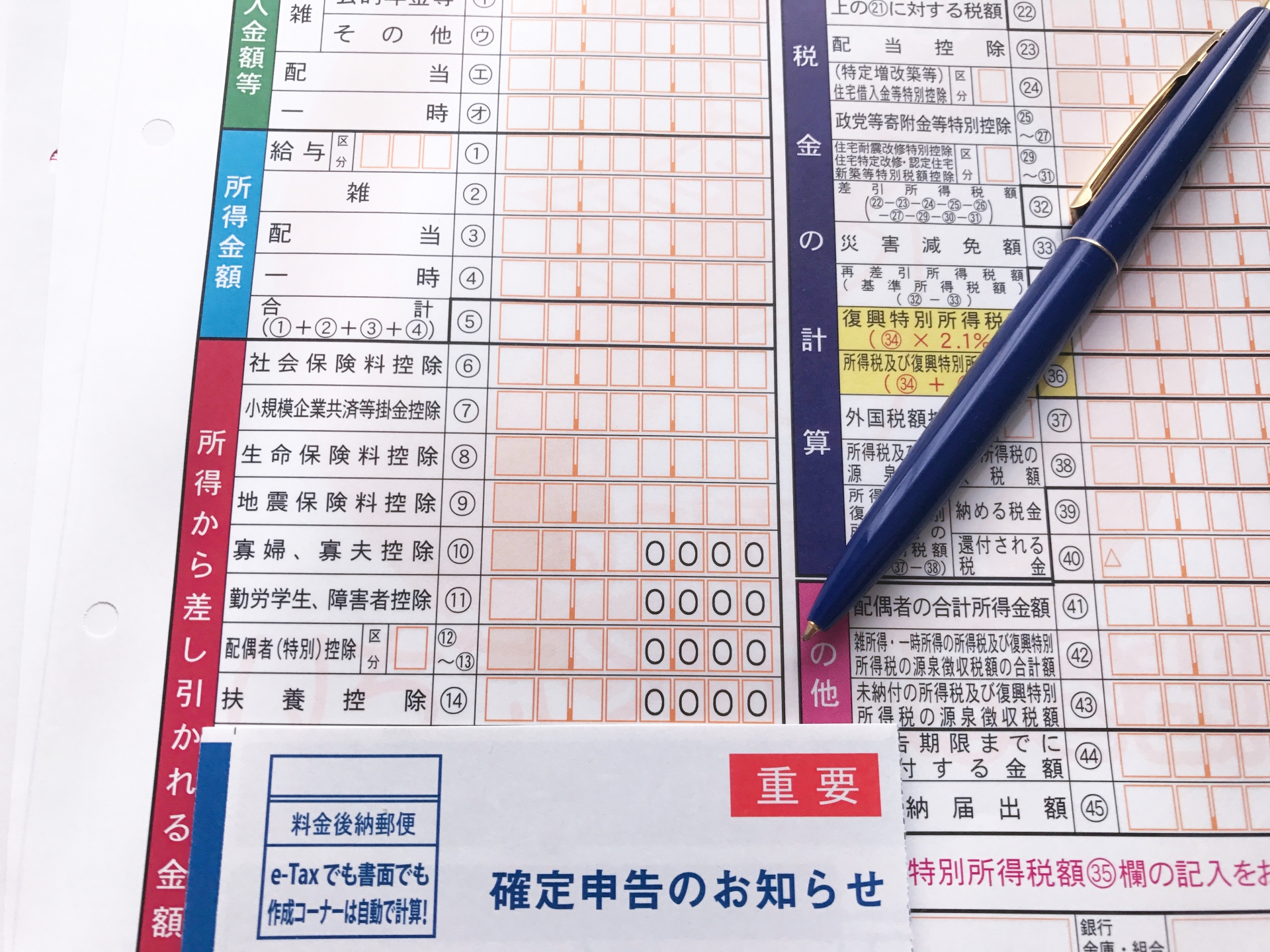

所得税額を計算する上で必要になってくるのが課税所得金額。これをまず計算しておかなければ次の計算に移ることはできません。確定申告書を手元に置いて、その該当する番号と照らし合わせて計算します。

計算式:所得金額の合計(第一表(5)の金額)-所得から差し引かれる金額の合計(第一表(20)の金額)=差し引き金額

所得税額の計算式

所得税額の計算においては上記の計算式で算出した差し引き金額を利用します。

☑ 差し引き金額=0円:0円

☑ 差し引き金額=1,000円〜1,949,000円:差し引き金額×0.05円

☑ 差し引き金額=1,950,000円〜3,299,000円:差し引き金額×0.1-97,500円

☑ 差し引き金額=3,300,000円〜6,949,000円:差し引き金額×0.2-427,500円

☑ 差し引き金額=6,950,000円〜8,999,000円:差し引き金額×0.23-636,000円

☑ 差し引き金額=9,000,000円〜17,999,000円:差し引き金額×0.33-1,536,000円

☑ 差し引き金額=18,000,000円以上:差し引き金額×0.4-2,796,000円

所得税の申告期限や納税方法

確定申告期間は2月16日から3月15日

基本的に確定申告の期間は毎年2月16日から3月15日までと定められています。年が変わったとしても日にちは変わらず同じ期間ですので、毎年確定申告を控えている人は特別にその年の確定申告期間をその都度調べる必要はありません。

しかしながら、この期間を万が一過ぎてしまうと、ペナルティとして「無申告加算税」や「延滞税」といった本来支払う必要のない税金を納めなければならないという状況にも陥る可能性もあります。

所得税は3月15日までに納付

確定申告の期間は原則的に2月16日から3月15日の間に申告をすると決まっていますが、その際に所得税も同時に納付しなければなりません。

前年の1月1日より12月31日の1年間の所得税をこの期間の最終日である3月15日までに納付する必要があります。

2037年までは復興特別所得税も一緒に納付

年によっては様々な所得税が発生する場合もあります。

その一つとして、平成23年(2011年)の3月11日に発生した東日本大震災に関する所得税。「復興特別所得税」というものが平成25年(2013年)1月1日から課税されることが決まりました。

「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」という日本政府による方策が平成23年(2011年)12月2日に交付されたため、平成25年(2013年)1月1日より(元号の変更により元号での年数は省略)2037年12月31日、までの25年間を対象に「復興特別所得税」として所得税額「2.1%」の課税が適用されます。

このため、この「復興特別所得税」も2037年までは一緒に納付することになります。

所得税を現金で納付する

所得税の納付方法として一番身近に感じるのが現金での納付です。こちらの場合には3つの方法を選択することができます。

☑ 1.税務署へ直接現金を持ち込み、窓口にて納付書と共に支払います。

☑ 2.全国に設立されている、都道府県別の地方銀行をはじめ、ゆうちょ銀行や信用金庫といった金融機関の窓口へ行き、納付書と共に支払います。

☑ 3.納付予定の所得税額が30万円以下であれば「バーコード付きの納付書」を用意すれば多数のコンビニで支払うことができます。

所得税を口座振替で納付する

全国のゆうちょ銀行を含む金融機関において、通常納付期限までに「預貯金口座振替依頼書兼納付書送付依頼書」を提出しておけば毎年所得税を口座振替にて納付することも可能です。

国税庁のホームページ内の「申告・納税手続」というページからアクセスし、「振替納税(預貯金口座振替依頼書兼納付書送付依頼書)」というページにアクセスします。すると「(手続名)申告所得税お酔い復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付」というページに遷移することができるので、その中の項目の「【手書用】預貯金口座振替依頼書兼納付書送付依頼書(PDFファイル)」をクリックするとPDFファイルが開きますので、このページを印刷して必要事項を記入します。(入力用を開くと、その場で入力してプリントアウトすることができます。)それぞれの預貯金通帳に認印として押印されている印鑑を氏名の横と「金融機関お届け印」の欄に必ず押して下さい。

この「預貯金口座振替依頼書兼納付書送付依頼書」を事前に提出する場合にはその該当する金融機関へ、また確定申告と同時に税務署に確定申告書を添えて提出することも可能です。

こちらの口座振替での納税のメリットとしては、通常であればその所得税の納付期限は3月15日となっていますが、こちらの方法を利用すればその振替日が4月中旬に設定されるため、所得税の納付を遅らせることができます。

所得税をネットバンキングで納付する

確定申告書の作成をインターネット上で行った場合に可能になるのが電子納税。紙の確定申告書とは違い、その情報をインターネットを介して税務署に直接送付することができるのがパソコンを利用しての確定申告書の作成です。自宅に居ながら納税ができるという電子納税の方法として、ネットバンキングがあります。

インターネットを利用して納税するネットバンキングには以下の2つの方法があります。

☑ 1.e-Taxに情報を登録。「納付区分番号」を取得して納付します

☑ 2.e-Taxには登録せずに「納付目的コード」を作成して納付します

また、ネットバンキングに似た電子納税として取り扱いのあるダイレクト納付というものもあります。こちらでは、事前に税務署へ電子納税に必要な預貯金口座といった届出を出すことにより、e-Taxで納付情報を登録し、口座より直接引き落としができるというものです。

分からない時は税務署へいこう

確定申告という税金を扱う手続をする上で必要な事項の記入においても様々な項目があるため分からなくなることも。そのような場合には、申告期限内に正しく申告し、納付するためにも迷わずに近くの税務署へ相談にいくというのも一つの方法です。

一度税務署へ行って相談することで、抱いていた疑問が解決されるほか、その税務署内で確定申告書の作成をすることもできる場合もあります。