「資本金等の額って資本金とは違う概念なの?」

「法人住民税が資本金等の額で変わると聞いたが、実際はどのように計算されるんだろう?」

このような疑問を抱えた会社経営者は多いのではないでしょうか。

資本金等の額は関連する概念も複雑で、その理解が大変難しくなっています。

この記事を読んで複雑な概念である資本金等の額について理解を深めましょう。

目次

1.資本金等の額とは

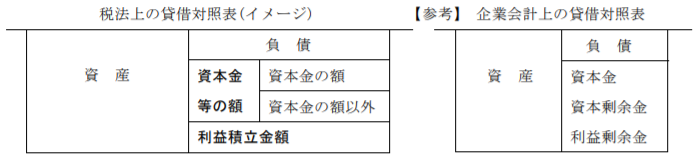

資本金等の額は、法人税法上の概念であり、法人税法では、株主から拠出された金額と法人が出した利益を区別して考えます。

このうち、前者の株主から拠出された金額のことを、資本金等の額と呼びます。

資本金等の額は、企業会計上の資本金と資本剰余金に該当します。

なお、これらは必ず一致するものではありません。

法人税法上の概念と企業会計上の概念が異なるのでわかりづらいですが、資本金等の額は、法人税法上に出てくる考え方です。

資本金等の額は、資本金の額と、資本金の額以外の合算で表され、表で示すと以下のようになります。

|

資本金等の額 |

資本金の額 |

|

資本金の額以外 |

このうち、資本金の額は、資本金または出資金とイコールになります。

資本金の額以外は、株主等から拠出された金額のうち、資本金の額には組み入れられずに留保されているものを言い、例として「株式払込剰余金」などが当てはまります。

イメージを掴めるため、参考として以下の国税庁HPの税法上の貸借対照表と企業会計上の貸借対照表を比較してみましょう。

参考:https://www.nta.go.jp/about/organization/ntc/kohon/houjin/pdf/30/11.pdf

2.資本金等の額は法人税の計算で使うため重要

資本金等の額は法人税、法人住民税等の計算に使用されます。

資本金等の額は以下の3つで示す計算で必要になります。

- 法人住民税の計算時

- 外形標準課税の計算時

- 寄附金の損金算入限度額の計算時

(1)法人住民税の計算時

法人住民税の計算時に資本金等の額が必要になります。

法人住民税は法人が各市区町村に支払う住民税のことです。

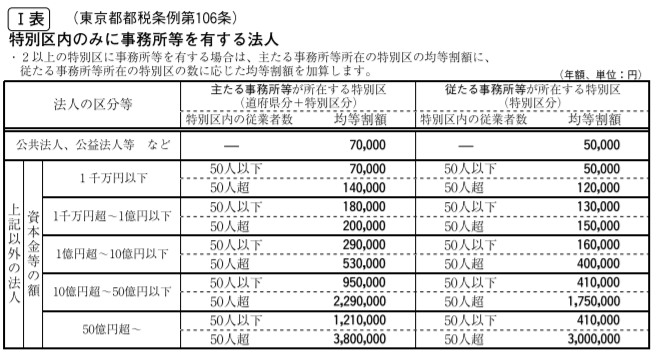

法人住民税を求める際、法人税割と均等割がありますが、均等割に資本金等の額が用いられます。

法人住民税 = 法人税割(法人税額×税率) + 均等割

均等割=法人の資本金等の額や従業員数などに応じて納税額が決定される

※税率は各自治体ごとに異なる

均等割をイメージしやすいように、東京都(23区内)の例を以下に示します。

参考:https://www.tax.metro.tokyo.lg.jp/kazei/kintou_zeiritu.pdf

(2)外形標準課税の計算時

外形標準課税とは法人事業税の課税制度であり、法人事業税の1/2を外形基準によって課税する方法です。

ただし、外形標準課税は全ての事業所において対象になるわけではなく、資本金の額又は出資金の額が1億円を超える法人が対象です。

外形基準を計算する場合、「付加価値割」「資本割」の2つの項目に分かれており、後者の「資本割」の部分の計算に資本金等の額が利用されます。

(3)寄附金の損金算入限度額の計算時

寄附金については国や地方公共団体への寄附金と指定寄附金はその全額が損金になりますが、それ以外の寄附金は損金算入限度額を計算する必要があります。

この寄附金の損金算入限度額の計算時に資本金等の額が用いられます。

以下はその計算式です。

(資本金等の額×当期の月数/12×0.0025+所得の金額×0.025)×0.25 = 損金算入限度額

ただし、公共法人、公益法人等のうち一定のもの(特定公益増進法人)に寄附を行った場合は、上記の計算式でなく、以下の特別損金算入計算を行います。

(資本金等の額×当期の月数/12×0.00375+所得の金額×0.0625)×0.5 = 特別損金算入限度額

3.資本金等を減らす際は会計事務所に相談しよう

上記で説明した通り資本金等の額を利用して、税金が決定されるものがいくつかあるので、資本金等を減額させたいと考える経営者もいるのではないでしょうか。

しかし、資本金等の額を節税目的で減らすことは安易な考え方なので会計事務所に相談しましょう。

以下では会計事務所に相談すべき理由について解説します。

- 資本金等を減らすことにはデメリットもあるため

- 資本金等を減らす際は様々な手続きが必要になるため

順に解説をします。

(1)資本金等の額を減らすことにはデメリットもあるため

資本金等の額を減らすことは、会社の信用に対して影響を及ぼすと考えられます。

中小企業同士の取引では、一般論として資本金の額が判断の一つとされるケースもあり、単純に減らすのは取引に悪影響を及ぼす可能性があります。

また、資本金等の額が融資金額の決定も左右するため、将来の資金調達にも影響を及ぼしかねません。

一度会計事務所に相談し、資本金を減らしても影響がないか確認しましょう。

(2)資本金等を減らす際は様々な手続きが必要になるため

資本金を減らす際には、単純に減らすというだけでなく、以下のように様々な手続きがかかります。

- 議事録等書類の作成

- 官報公告原稿の作成

- 官報公告申込手続き

- 登記申請手続き

株式会社の場合、資本金を減らすことは原則、株主総会の特別決議が必要です。

資本金の減少によって債権者に影響が出る恐れがあるため、国が発行する新聞に資本金を減少させる旨の公告(官報公告)を行い、かつ各債権者に対して、個別に通知(個別催告)をすることが必要です。

このように、節税目的で資本金等の額を減らそうとしても、減らす際のリスクや、発生する様々な手続きを考慮すると、慎重に判断すべきと言えます。

資本金等を減らしたいと考えている方は、まず会計事務所に相談し、しっかりと良し悪しを理解するようにしましょう。

まとめ

この記事では資本金等の額がどのようなものなのかについて解説しました。

資本金等の額は法人税の計算に影響しますが、安易に減少できるものではありません。

節税のため減資を検討する場合は、まずは会計事務所に相談しましょう。